618大促刚过,不少医美企业都列出战报,医美行业也呈现出一片欣欣向荣的景象,但作为国内“医美三巨头”之一的昊海生物科技(06826)似乎未能感受到618消费大促的热情,在二级市场上,公司港股股价也才缓缓爬出今年最低价的谷底。

智通财经观察到,6月19日,昊海生物科技开盘价33.25港元,这也是公司股价触及今年最低价31.90港元后的第四个交易日。

【资料图】

【资料图】

时间回到5月17日,昊海生物科技当日收盘价43.15港元。往后近一个月公司股价持续下跌,6月13日盘中最低价31.90港元触及年内最低价,区间跌幅达到26.07%。

一季度双增业绩难抵“清仓式”减持

回顾昊海生物科技的近期的业绩和公司动向,投资者不难发现,相较港股,A股的股价变动或许更能反映出其中的问题。

4月28日晚,昊海生物科技公布了其今年第一季度业绩。财报显示,公司当期营业收入6.11亿元(单位下同),同比增长29.06%;当期净利润约8117.76万元,同比增长33.21%;扣非净利润约7156.42万元,同比增长21.13%。

就在业绩披露的前一日,公司AH股价分别收涨15.63%和7.98%。

实际上,当时市场不少观点认为,一季度财报后,昊海生物科技或走上价值回归路线,原因在于虽然公司在2022年业绩承压,但今年以来国内医美行业复苏加速,并且昊海生物科技在医美领域布局了三大管线,低中高端产品体系梳理完整,高端产品有望放量;另一方面,公司眼科产业链布局完全,自研“童享”OK镜有望在今年下半年加快上市销售。

因此,对于一季度的业绩表现,东吴证券给予昊海生科“买入”评级。展望二季度,信达证券则在研报表示,看好昊海生科医美和眼科板块的高景气度延续。

然而,如此业绩和预期也遭不住股东清仓式减持。5月4日,昊海生物科技发布一则股东减持计划公告。公告显示,股东上海湛泽拟通过集中竞价交易与大宗交易相结合的方式减持不超过3.78%股份。值得一提的是,截至公告披露日,上海湛泽持有昊海生科3.78%股份,且所持股份刚于今年5月4日解除禁售并上市流通。此外,上海湛泽还是公司实控人之一蒋伟控制的企业。

受此负面信息影响,次日开盘,公司A股股价加速下跌,盘中一度跌超13%,收跌11.37%,收盘价96.48元。不过公司港股股价表现相对平稳,同日仅收跌3.75%。不过这也引发了后续昊海生物科技AH股股价的大幅下跌。

从目前估值情况来看,昊海生物科技港股市盈率(TTM)仅有27.98倍,远低于其A股市盈率和另外2家医美巨头,显然处在估值洼地。若后续公司有新的增长点带动,港股股价的回升速度或超过市场预期。

从财报看新增长点

相比于昊海生科全面增长的一季报,“增收不增利”的2022年年报或许更值得投资者研究。

今年3月24日,昊海生科发布了其2022年年报。相较以往,此次公司年报成绩不甚理想。2022年,公司实现营业收入21.30亿元,同比增长20.56%;实现归母净利润1.80亿元,同比下滑48.76%;实现扣非后归母净利润1.59亿元,同比下滑51.60%。这显然属于增收不增利。

对于净利润下滑的原因,昊海生科解释为三方面原因:去年3-5月,公司及旗下3家主要生产型子公司生产经营停滞,导致损失约3735万元;旗下美国子公司计提资产减值损失约4607万元;公司实施股权激励计划,确认股份支付费用约3023万元。

其实,2022年昊海生科净利因疫情和市场竞争等一系列因素影响表现不佳,几乎已是一张明牌。从分部业务角度来看,昊海生科业务目前覆盖眼科、医美、骨科三大领域。而从营收看,眼科产品和医美业务则是核心的收入来源。

不过以医美为例,随着玻尿酸赛道竞争者增多以及技术的成熟,玻尿酸从原料到终端产品的价格都在持续下降。数据显示,玻尿酸原材料的平均价格已从2017年210元/克降至2021年的124元/克,降幅超4成。在此背景下,发力三代和四代玻尿酸便成为后续昊海生科业绩的新增长点,也是破除增收不增利现象的关键之一。

从财报披露的信息来看,目前昊海生科拥有海薇、娇兰、海魅三大已上市的玻尿酸品牌,低中高端产品体系梳理完整。

其中,低端品牌海薇以高性价比切入国内市场,而中高端娇兰和高端海魅功能区分,满足多元化消费需求。此外,公司自主研发的第四代有机交联玻尿酸产品已进入注册申报阶段,子公司欧美华科旗下薄层交联玻尿酸产品 Cytosial 正在推进国内注册上市。

从昊海生科的第三代玻尿酸海魅销售表现来看,该产品具备无颗粒化及高内聚性的特点,持久效果良好,产品主要对标美国乔雅登品牌(2021年实现 15.35 亿美元收入)。“海魅”产品推出后,明显拉高了公司产品价格带水平,在贡献了2021年业绩高增长后,2022 年其收入同比增长近30%,增速显著,从侧面验证了昊海的持续销售推广能力。

另外,关于公司布局的第四代玻尿酸产品,目前其第四代有机交联玻尿酸产品临床试验已完成全部入组,正积极推动受试对象随访工作。该产品为国内首个封闭透明质酸酶作用位点的产品,具有更为长效的特质,产品具有突破式创新,上市后有望在玻尿酸红海市场中突出重围。

而在眼科部分,人工晶状体的集采情况是投资者此前最关注的问题。从2022年财报来看,昊海生科人工晶状体主要受到了来自疫情及集采的双重压力。其中,公司产品中选多地集采,覆盖多个规格产品,落地地区实现“量增价减”。

不过,由于昊海生科myOK系列拥有国内最高透氧率,其最高端型号将实现免试戴片验配,可帮助视光中心提高验配效率与客流周转速度,也可帮助患者减少验配痛苦,因此公司依然有望在后续通过高端OK镜与新品PRL的销售放量提升业绩弹性。

综合来看,在目前昊海生科的四大业务中,医美业务、眼科业务为其最主要的增长驱动力,且医美业务的疫后发展势头更为迅猛。昊海生科在去年已在主打高端玻尿酸的海魅上验证了其持续销售能力,后续的看点或集中在即将市场预热的第四代玻尿酸产品上,而这款产品能否成功打开市场完成在玻尿酸市场的突围则在一定程度上决定公司能否摆脱增长不增利的魔咒。

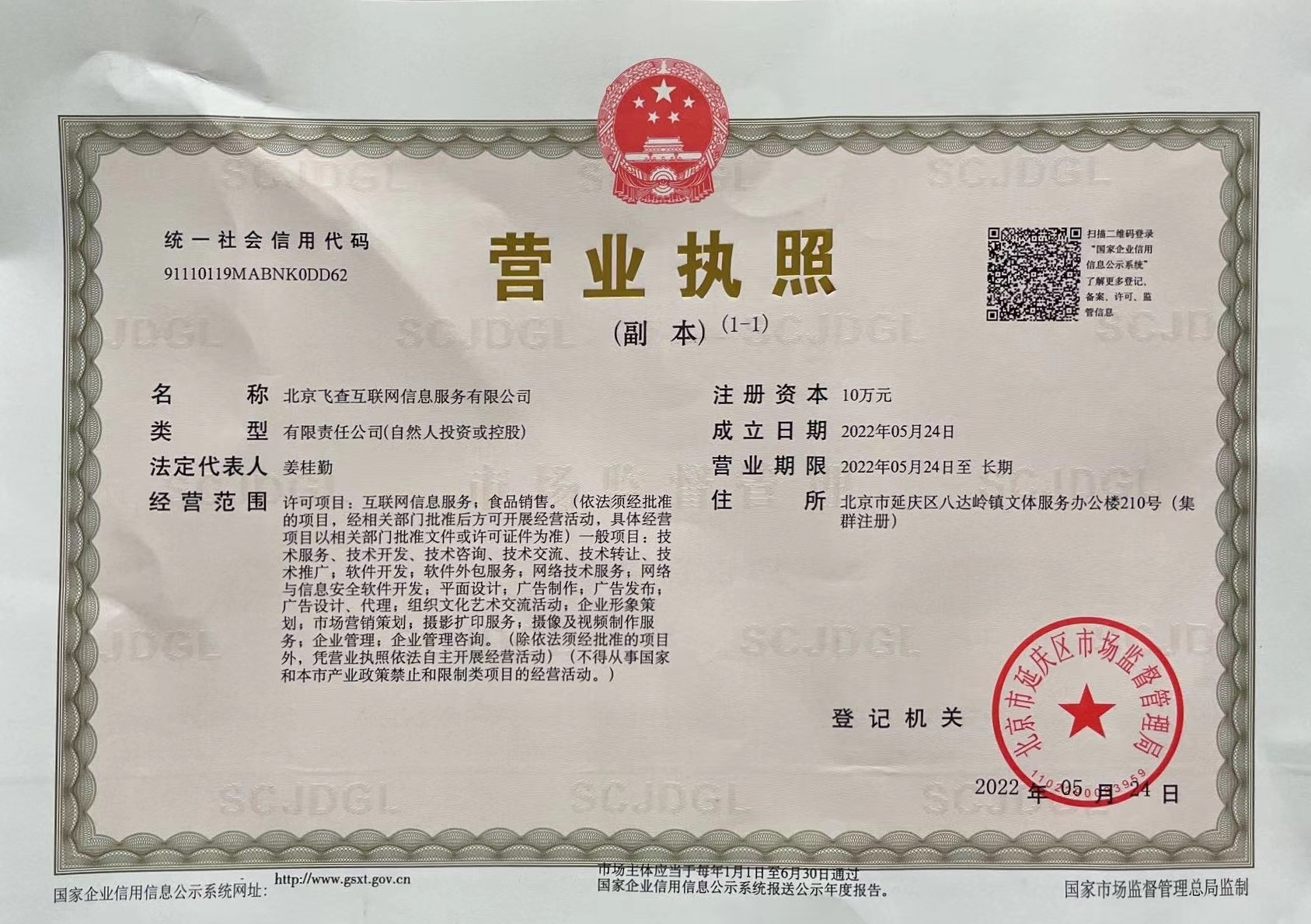

营业执照公示信息

营业执照公示信息