招商银行是懂“讨薪”的,2022年从员工手中追回5800万元,比董监高合计税前薪酬还多。

平均每人追回2万

4月16日,招商银行“反向讨薪”备受关注。

(相关资料图)

(相关资料图)

其财报显示,2022年,公司执行绩效薪酬追索扣回的员工2876人,追索扣回绩效薪酬总金额5824万元。

简单计算一下,平均每个员工被追回2万元。原来到手的钱也会飞走。

在2022年末,招行员工112999人。据此计算,被“讨薪”人数占比2.05%。

这意味着每50个人中,就有一个人可能要被讨薪。

另外,去年从招商银行获得报酬的23位董监高,合计税前报酬总额为3828.26万元。

招行追回的钱,比发给董监高的薪酬还要多2000万。

多家银行“反向讨薪”

实际上,讨薪的银行不止招行一家。

财报显示,渤海银行在2022年追索扣回370人绩效薪酬1760万元,折合人均约4.76万元。

九江银行去年绩效追索扣回总金额为163万元,但未披露涉及的具体人数。

江西银行也透露了绩效薪酬追索扣回的具体事由。报告显示,2022年该行主要对不良资产形成负有责任的人员,按不良责任本金大小进行认定,并追索扣回相应绩效薪酬。

平安银行董事会在2022年则审议了《2021年绩效薪酬追索扣回情况报告》。以此推测,应该也有相当一部分员工被“讨薪”。

光大银行也表示,对因违法违规违纪行为或出现职责范围内风险超常暴露等情形的员工,均进行了相应绩效薪酬的追索扣回。

据不完全统计,已披露2022年度业绩的40家A股、H股上市银行中,半数以上银行年报出现“追索扣回”相关字眼。

除了上市银行,非上市银行也在讨薪。

监管机构今年3月披露,山西5家城商行合并重组期间,对61名高管和关键岗位人员追索扣回绩效薪酬3359万元。

银行为什么要讨薪?

银行“反向讨薪”背后,是银行绩效薪酬追索扣回的制度。

这一制度,是指金融企业的高管和对风险有直接或重要影响岗位的员工,在自身职责内未能勤勉尽责,发生重大违法违规行为或造成重大风险损失的,金融企业不仅可以止付未支付的部分或全部薪酬,并且可以对已经发放的绩效薪酬予以追回。

其目的,是将员工薪酬与风险相挂钩,从而约束金融企业高管和员工从事高风险的投机行为。

早在2010年,《商业银行稳健薪酬监管指引》中首次提出商业银行应制定绩效薪酬延期追索、扣回规定。该制度随后在监管的推动下不断完善。

今年3月,银保监曾表示,95%以上机构已制定并实施了绩效薪酬延期支付和追索扣回制度。

业内人士则认为,随着金融监管持续趋严,从业人员绩效薪酬追索扣回机制的适用将常态化。

值得一提的是,如果被“讨薪”的人不配合追索扣回绩效薪酬的话,银行保险机构可以采取警告、调整工作岗位、司法诉讼等措施,并将相关情况报告银保监会或其派出机构。

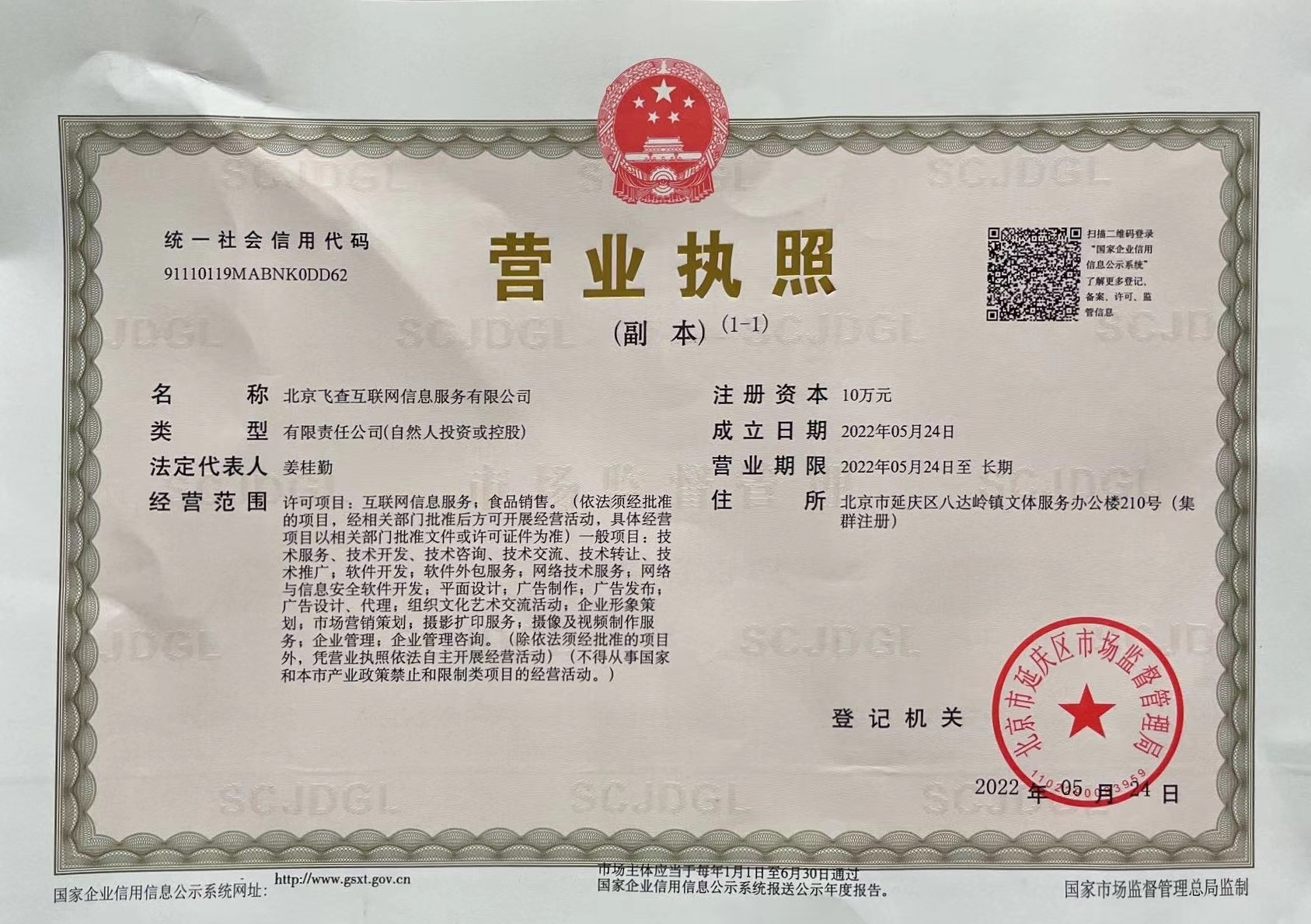

营业执照公示信息

营业执照公示信息