(资料图)

(资料图)

东方证券股份有限公司张斌梅近期对温氏股份进行研究并发布了研究报告《温氏股份2022年度业绩预告点评:养殖效率扎实提升,经营目标如期达成》,本报告对温氏股份给出买入评级,认为其目标价位为24.09元,当前股价为20.51元,预期上涨幅度为17.45%。

温氏股份(300498)

核心观点

公司披露2022年度业绩预告。预计2022年度实现归母净利润48~53亿元、扣非净利润45~50亿元,同比均实现扭亏。

生猪经营目标如期达成,产能储备充足迎接新年度。2022年公司销售肉猪1790.86万头,同比增长35.5%,毛猪销售均价19.05元/公斤,均重120.3公斤,我们测算全年综合全成本约为17.2元/公斤,实现利润约为38亿元。公司顺利完成了年初设定的1800万头左右的出栏量目标,并在全年饲料上涨的不利背景下基本实现了17元/公斤的养猪成本目标,各季度养殖效率扎实提升,业绩持续改善。从2023年来看,公司于去年12月已储备有超140万头能繁母猪数量,并规划2023年底能繁母猪存栏达到170万头以满足2023-2024年2600、3300万头的出栏目标,公司于12月公告2023年成本目标初步拟定为15.4元/公斤。从成本和规模两个维度看,公司在周期中不断提升业绩中枢,增长信心坚定。

肉鸡规模稳定,2023年价格仍值得期待。2022年公司销售肉鸡10.81亿只,同比下降1.8%,销售均价15.5元/公斤,我们测算全年综合成本约为14元/公斤,单羽盈利达到3元,实现利润约为33亿元。公司养禽业务生产成绩保持稳定,在黄羽肉鸡行情景气较高的2022年兑现了较高业绩,但受消费疲弱与饲料涨价影响,全年价格波动大,从而行业补栏积极性依然偏弱,2022年父母代鸡苗销量6131.7万套,同比仅增长0.2%,以此推演2023年黄鸡行情有望景气再现,看好公司肉鸡板块业绩继续释放。

盈利预测与投资建议

2022Q4~2023Q1受疫情冲击生猪、肉鸡价格低于此前预期,下调猪价、鸡价,调整出栏量和体重数据为2022年实际值,综合来看预期2022-2024年归母净利润调整至50.49、131.56、46.78亿元(调整前71.22、159.27、49.09亿元),根据可比公司估值水平,给予23年12xPE,目标价24.09元,公司经营持续优化,业绩持续兑现,维持“买入”评级。

风险提示

疫病风险、生猪价格波动风险、原材料价格波动风险、食品安全风险等。

证券之星数据中心根据近三年发布的研报数据计算,东北证券王玮研究员团队对该股研究较为深入,近三年预测准确度均值为79.65%,其预测2022年度归属净利润为盈利52.33亿,根据现价换算的预测PE为25.64。

最新盈利预测明细如下:

该股最近90天内共有23家机构给出评级,买入评级21家,增持评级2家;过去90天内机构目标均价为27.04。根据近五年财报数据,证券之星估值分析工具显示,温氏股份(300498)行业内竞争力的护城河优秀,盈利能力较差,营收成长性较差。财务可能有隐忧,须重点关注的财务指标包括:货币资金/总资产率、有息资产负债率、应收账款/利润率、应收账款/利润率近3年增幅、经营现金流/利润率。该股好公司指标0.5星,好价格指标2星,综合指标1星。(指标仅供参考,指标范围:0 ~ 5星,最高5星)

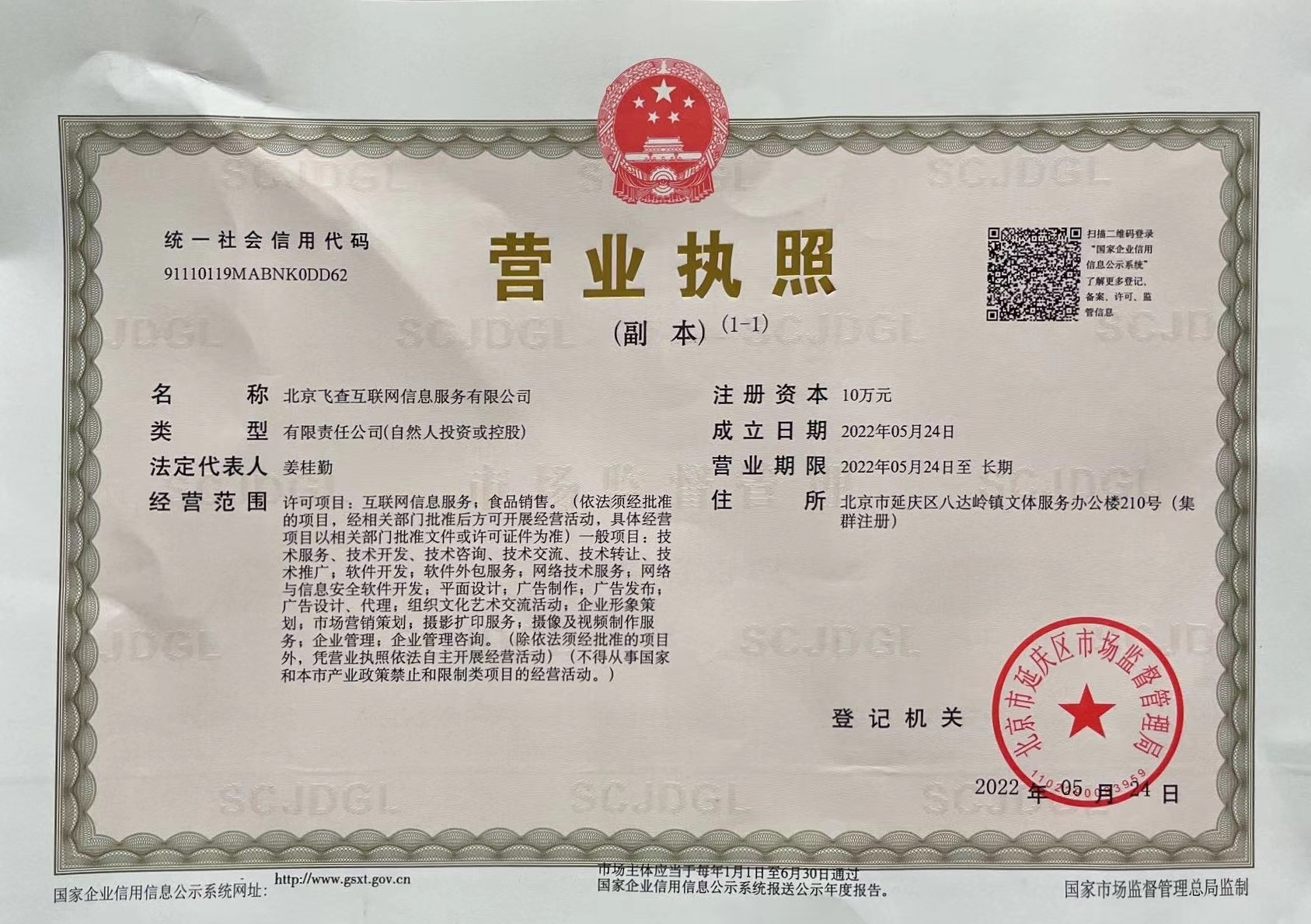

营业执照公示信息

营业执照公示信息