2021年一季度信托行业发展数据姗姗来迟,6月1日,据中国信托业协会发布的信息,2021年一季度,68家信托公司实现利润总额180.59亿元,扭转负增长局面,较2020年一季度同比增长8.73%。在“去嵌套、降通道”的监管要求下,房地产、金融同业规模同比继续压降,信托业务转型呈现良好局面。分析人士认为,未来信托公司需要在业务结构、盈利模式及内部支撑体系等方面进行调整和升级,重新审视自身的资源禀赋,差异化发展。

2021年一季度,信托资产规模延续了自2018年以来的下降趋势,数据显示,截至2021年一季度末,信托资产规模为20.38万亿元,较2017年四季度末的历史峰值下降了5.87万亿元。从信托资产规模的下降幅度来看,2021年一季度,信托资产规模的环比增速为-0.55%,较2020年四季度的环比增速-1.79%有所收窄;同比增速为-4.46%,较2020年一季度的同比增速-5.38%同样有所收窄。

利润总额方面,在此前经历了下滑后,2021年一季度信托业利润总额回归正增长走势,实现利润总额180.59亿元,较2020年一季度同比增长8.73%。回顾历史数据,2015年以来,信托业净利润整体保持平稳,但自2018年以来出现下滑,从2017年的824.11亿元下降到2018年的731.8亿元,2019年信托业利润总额727.05亿元,延续下滑。2020年全年,利润总额进一步缩减至583.18亿元,较2019年下降19.79%,减少143.87亿元。

“自2019年四季度以来,利润总额的增速均落后于经营收入的增速,表明信托公司营业成本同样也有较大幅度的增长,对利润总额的增长产生了不利影响。近年来,信托公司经营业绩呈现分化局面,特别是个别信托公司风险暴露,利润指标转负,这也对利润总额的整体增长产生了不利影响,但行业整体保持了稳健发展态势。”中国信托业协会特约研究员陈进表示。

营业收入方面,2021年一季度,68家信托公司实现经营收入285.92亿元,较2020年一季度同比增长11.84%。从收入结构来看,信托业务收入仍是经营收入主要来源,今年一季度,68家信托公司实现信托业务收入213.04亿元,较去年一季度同比增长11.78%,与总体经营收入的增速基本持平。

对未来信托业净利润、营业收入走势,用益信托研究员帅国让在接受北京商报记者采访时表示,在“两压一降”的严监管导向下,压控房地产信托、收紧非标业务等监管措施还将持续,而大多数信托公司在转型成效方面还有待时间的检验。预计信托资产规模依旧会稳中有降,净利润及营业收入增幅难以持续。

2021年,战略管理、业务转型已成信托业发展“关键词”,2021年一季度在强监管之下,信托业经营收入却实现了稳步增长,也从一定程度上反映信托业务转型取得的成效。从资金信托的投向领域来看,截至2021年一季度,工商企业稳居第一位,证券市场跃居第二位,房地产、金融同业规模同比继续压降,信托业务转型呈现良好局面。

从较为受到市场关注的房地产信托业务表现来看,在“房住不炒”的背景下,房地产信托的业务规模、占比稳步下降。截至2021年一季度末,投向房地产的资金信托余额为2.17万亿元,较2020年一季度同比下降15.75%;房地产信托占比为13.60%,同比下降0.97个百分点,环比下降0.37个百分点,已降至资金信托投向的第4位。

同样,在“去嵌套、降通道”的监管要求下,投向金融机构的资金信托规模也进一步下滑,截至2021年一季度末,投向金融机构的资金信托余额为1.99万亿元,较2020年一季度同比下降17.13%;占比为12.49%,较2020年一季度下降1.11个百分点。

资金信托运用方式的变化同样反映了信托业务转型的趋势。与2020年一季度同期对比,2021年一季度运用方式为贷款的占比大幅下降6.24个百分点。运用方式为交易性金融资产投资、可供出售及持有至到期投资的占比分别上升了4.57个百分点、1.97个百分点。运用方式为长期股权投资的占比小幅上升0.1个百分点。

陈进指出,“贷款占比的大幅下降,表明传统的非标融资业务占比下降;以交易性金融资产、可供出售及持有至到期投资为代表的金融资产投资占比的提升,反映出信托投资功能的重要性正不断提升”。

“未来信托公司需要在业务结构、盈利模式及内部支撑体系等方面进行调整和升级,重新审视自身的资源禀赋,差异化发展。比如加强组织架构、投研体系和专业人才团队的建设,不断优化完善市场化的薪酬和竞争机制。”帅国让如是说道。(记者 孟凡霞 宋亦桐)

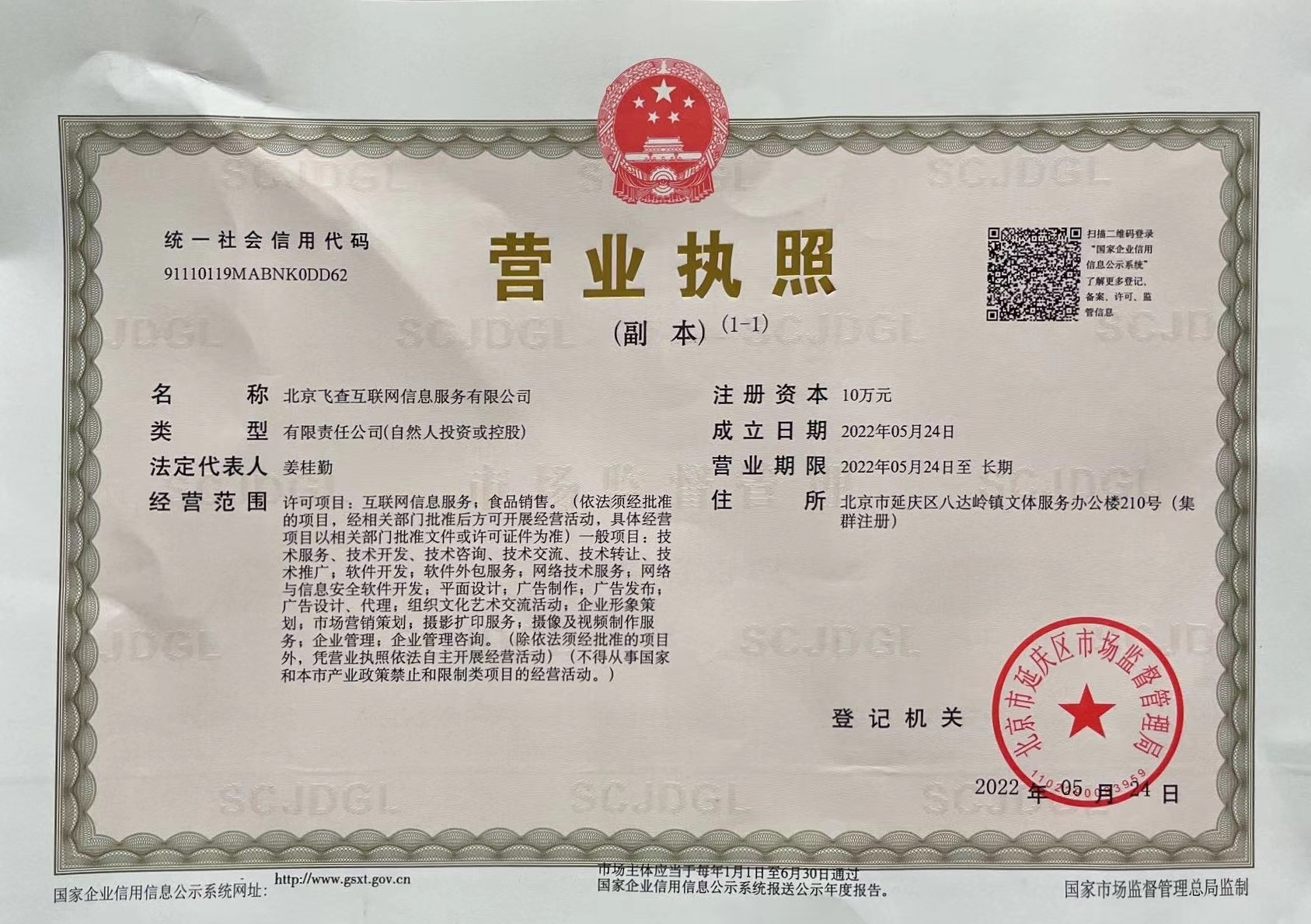

营业执照公示信息

营业执照公示信息